Die Transformation der Automobilzuliefererbranche ist kein Sprint, sondern ein Marathon. Der Start war herausfordernd: Diesel-Gate, Covid-19, Halbleiterkrise, gestiegene Rohstoff- und Energiekosten und die allgemeinen Belastungen durch die Transformation der gesamten Industrie haben die Ergebnisse und die Bilanzen der Automobilzulieferer stark belastet. Die Startposition einzelner Unternehmen ist unterschiedlich und jeder Automobilzulieferer kann durch eine gut vorbereitete Transformation die zu absolvierende Marathonstrecke selbst beeinflussen.

Die Ausgangslage für den bevorstehenden Transformationsmarathon hat sich verschlechtert

Der weitere Verlauf des Transformationsmarathons ist gespickt mit zahlreichen Hürden, die alle Automobilzulieferer, unabhängig von deren Technologiefokus, zu überwinden haben:

- Planbarkeit: Die Planbarkeit hat sich in jüngster Zeit wieder verbessert, dennoch stellt die, teilweise durch exogene Faktoren bedingte, höhere Volatilität der Abrufe die Automobilzuliefererbranche unverändert vor große Herausforderungen. Operative Schwächen, die in den letzten Jahren nicht konsequent angegangen wurden, treten bei vielen Automobilzulieferern im aktuellen wirtschaftlichen Umfeld ungefiltert zu Tage. Dieser Umstand kann dazu führen, dass Produktivitäts- und Working-Capital-Ziele verfehlt werden. Zudem sind die Overheadstrukturen, aber auch Planungsprozesse oftmals nicht an das volatile Geschäft angepasst. Ein unsicheres geopolitisches Umfeld mit potenziellen Auswirkungen auf Nachfrage und Supply Chain sowie große Unsicherheiten hinsichtlich der Energie-, Zins- und Rohstoffkostenentwicklung erschweren die Planbarkeit zusätzlich. Eine Variabilisierung der Kostenstruktur sowie szenariobasierte Planungen mit vordefinierten Gegenmaßnahmen, die im Fall der Planabweichung unmittelbar umgesetzt werden können, stärken die Widerstandskraft in oder gegen eine mögliche Krise.

- Rohstoff- und Energiekosten: Auch wenn sich zuletzt Rohstoff- und Energiekosten teilweise wieder rückläufig entwickelt haben, liegen die aktuellen Bezugspreise oft immer noch deutlich über den der Vergabe zugrundeliegenden Kalkulationen. Im Jahr 2022 konnten zwar viele Automobilzulieferer Preiserhöhungen mit ihren Kunden vereinbaren, häufig wurden diese Preiserhöhungen jedoch nur für ein Jahr befristet, sodass nun erneute Verhandlungen anstehen. In der Zwischenzeit ist die Ergebnissituation vieler OEM aufgrund der allgemeinen konjunkturellen Lage deutlich angespannter, so dass die zweite Verhandlungsrunde noch herausfordernder sein wird. Eine umfassende professionelle Vorbereitung ist nun unabdingbar. Hier gilt es beispielsweise die Projektprofitabilität gegenüber dem OEM transparent darzulegen und aufzuzeigen, dass intern sämtliche Maßnahmen zur Kostenreduktion ergriffen worden sind. Das Einschalten eines unabhängigen Dritten, der als Mediator agiert, kann dabei helfen, mögliche Hürden zu überwinden.

- Rohstoffverfügbarkeit: Die letzten Jahre haben zudem gezeigt, dass die Supply Chains fragil sind und der Zugang zu Rohstoffen oder Halbfertigteilen ein entscheidender Wettbewerbsvorteil ist. Rückwärtsintegration sowie eine verbesserte Kreislaufwirtschaft können hier wichtige Maßnahmen sein.

- Verschuldung und Zinsen: Zudem ist die Verschuldung vieler Automobilzulieferer in den letzten Krisenjahren deutlich angestiegen. Das gestiegene Zinsniveau belastet Profitabilität und Liquidität stark fremdkapitalfinanzierter Zulieferer. Gleichzeitig sind Fremdkapitalgeber teilweise zurückhaltend was die Ausstattung von Automobilzulieferern mit frischem Geld oder die Refinanzierung bestehender Zusagen angeht. Working Capital Management oder ein Divestment von Non-Core Business sind wichtige Bausteine für die Versorgung der Unternehmen mit frischem Geld, um die Schuldenlast zu reduzieren oder die Transformation durch die eigene Innenfinanzierungskraft zu stemmen.

Die unterschiedlichen Startpositionen, mit denen Automobilzulieferer in den Transformationsmarathon starten

Die Startposition, mit der ein Automobilzulieferer in den Transformationsmarathon startet,

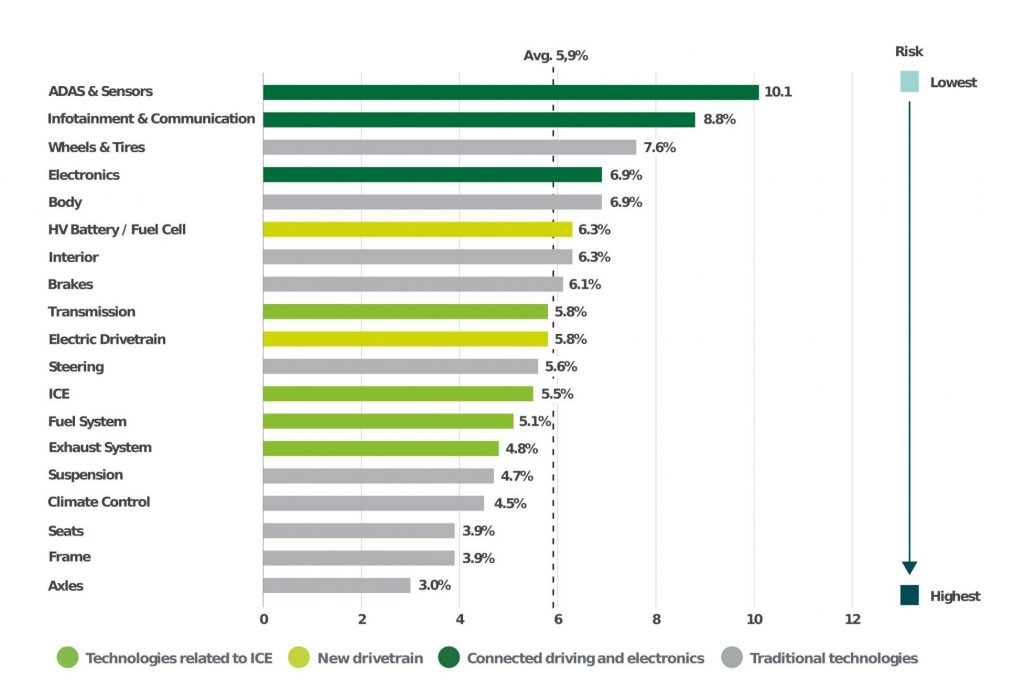

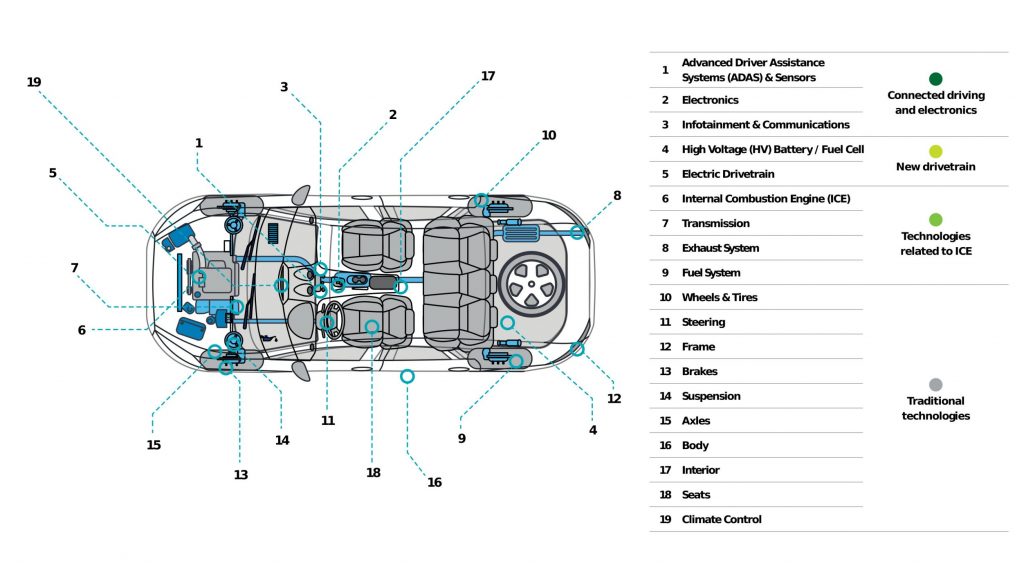

ist abhängig von dessen Technologiefokus (s. Abb. 1).

Abbildung 1: Komponentencluster eines Fahrzeugs und Technologiefokus (Quelle: Deloitte Supplier Risk Monitor 2023)

Der Verlauf der Transformationsstrecke kann in der Regel von jedem Automobilzulieferer individuell und wiederum in Abhängigkeit des eigenen Technologiefokus` durch das frühzeitige Ergreifen geeigneter Maßnahmen beeinflusst werden:

1. New drivetrain – „Wachstum finanzieren“:

Zulieferer mit diesem Technologiefokus starten, aufgrund des erwarteten Marktwachstums, von der „Pole-Position“. Die Entwicklungskosten und die zu stemmenden Investitionen in Produktionskapazitäten für das erwartete Wachstum sind jedoch enorm. Die Akquisition frischen Kapitals stellt hierbei eine große Herausforderung dar – dies nicht zuletzt aufgrund der Tatsache, dass die Skepsis von Eigen- und Fremdkapitalgebern gegenüber der Automobilzuliefererbranche zunimmt. Die Zulieferer dieses Segmentes sind jedoch differenziert zu betrachten:

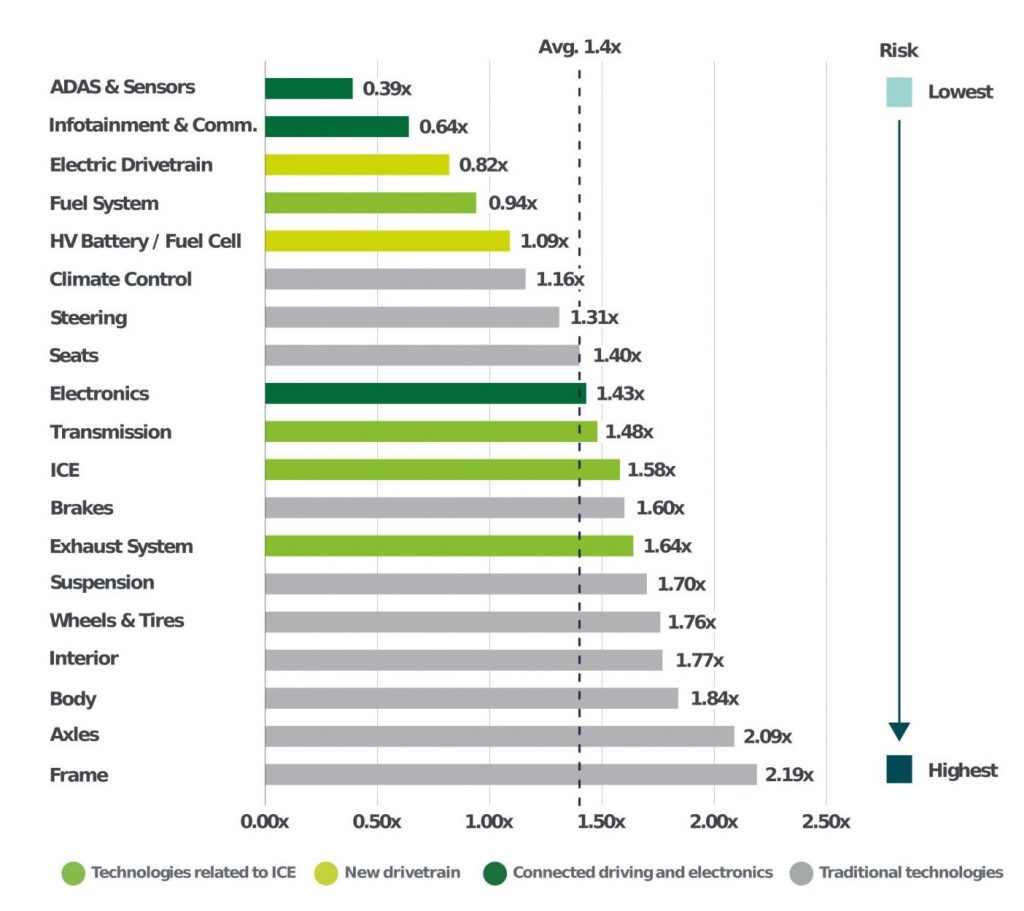

- Diejenigen, die einen Fokus auf Zukunftstechnologien, wie zum Beispiel New drive-train Technologies, haben, sind oftmals noch unterdurchschnittlich verschuldet, sodass hier noch die Möglichkeit zur Aufnahme weiteren Fremdkapitals besteht (s. Abb. 2). Weiterhin zeigen unsere Analysen, dass Rating-Agenturen Zulieferer, die in diesen Bereichen tätig sind, vergleichsweise positiv sehen und überdurchschnittliche Ratings vergeben. Darüber hinaus spiegelt sich der Sachverhalt auch in den von Finanzierern verlangten Risikoprämie wider.

- Im Bereich der Technologien, die im Zusammenhang mit dem Verbrennungsmotor stehen („Technologies related to ICE“), bzw. insbesondere bei den sogenannten Traditional Technologies ist die Verschuldung vergleichsweise hoch (s. Abb.2), die Ratings sind schlechter. Folglich sind hier auch im Falle der Fremdkapitalaufnahme höhere Risikoprämien durch die Zulieferer zu zahlen.

Abbildung 2: Net leverage ratios nach Komponentencluster (Quelle: Deloitte Supplier Risk Monitor 2023)

Muss oder soll Kapital aufgebracht werden, ist es wesentlich, die Skepsis der Kapitalgeber gegenüber der Branche zu adressieren. Zunächst gilt es, einen überzeugenden Plan vorbereitet zu haben, der darlegt, wie das Unternehmen die Transformation der Branche sowie das herausfordernde Marktumfeld meistern kann. Neben einem klaren Konzept mit ausgearbeiteten Maßnahmen sind hier auch Themen wie ESG-Konformität oder Cyber-Security entscheidende Faktoren für die Finanzierer. Weiterhin gilt es auch alternative Finanzierungsformen wie beispielsweise die Finanzierung über Debt-Fonds mit im Blick zu haben. Entwicklungspartnerschaften bzw. Joint Ventures sind ebenfalls potenzielle Lösungen zur Verteilung der Lasten auf mehrere Schultern.

Bedingt durch instabile Supply Chains, hohe Rohstoffkosten und volatile Abrufe durch die OEM haben sich die Lagerbestände im Vergleich zu den Vorjahren erhöht. Als Folge hieraus erlebt auch die Bedeutung der Innenfinanzierung und damit das Working Capital Management eine Renaissance bei den Automobilzulieferern.

2. Connected driving and electronics – „Marktpositionierung absichern“:

Auch hier handelt es sich um Wachstumsmärkte, in denen momentan überdurchschnittliche Margen erzielt werden (Abb. 3). Automobilzulieferer mit diesem Technologiefokus starten somit mit Rückenwind in den Transformationsmarathon.

Dennoch bestehen auch hier Hürden, die es zu überwinden gilt. Die Markteintrittsbarrieren sind zwar grundsätzlich hoch, der Markt wird jedoch durch den zu erwartenden Eintritt branchenfremder Unternehmen zunehmend kompetitiver. Innovationsführerschaft sowie globale Produktionskapazitäten und damit der Aufbau von Markteintrittsbarrieren sind regelmäßig entscheidende Faktoren – nicht zuletzt zum Aufbau der hiermit verbundenen Differenzierung vom Wettbewerb. Um Markteintrittsbarrieren zu umgehen und schnell Fuß in einem wachsenden Markt zu fassen, ist eine Akquisition eines Wettbewerbers, der im Bereich der Zukunftstechnologien tätig ist, ein probates Mittel. Schon jetzt sehen wir, dass bei 43 Prozent der M&A-Transaktionen, bei denen das Target im Bereich Connected driving and electronics tätig ist, der Käufer aus einem anderen Bereich stammt und somit durch den Markteintritt das Ziel einer stärkeren Diversifikation verfolgt.

3. Traditional Technologies – „Profitabilität steigern und Verschuldung reduzieren“:

Lieferanten mit diesem Technologiefokus sind von der technologischen Transformation wenig beeinträchtigt und können mit steigenden Volumina rechnen. Wir sehen hier jedoch eine sich fortlaufend verstärkende Commoditisierung, da die OEM zunehmend Budgets in Richtung der zuvor genannten Zukunftstechnologien allokieren. Vor diesem Hintergrund ist es wenig verwunderlich, dass ein Großteil der Zulieferer mit einem Fokus auf Traditional Technologies über eine unterdurchschnittliche Profitabilität verfügen (s. Abb.3).

Gleichzeitig stellen steigende Volumina bei rückläufigen Preisen die Automobilzulieferbranche vor die Herausforderung, ein akzeptables Profitabilitätsniveau zu halten. Eine hohe Verschuldung, schlechte Profitabilität und eine steigende Volumenerwartung bei rückläufigen Preisen sind eine besonders herausfordernde Gemengelage: Auf keine Gruppe trifft das Statement „Automobilzulieferer am Scheideweg“ mehr zu als auf die Traditional Technology Lieferanten.

In diesem Umfeld ist es besonders wichtig, dass Lieferanten jetzt in ein „Trainingslager“ gehen und in Zeiten einer noch schwach ausgeprägten Commoditisierung Maßnahmen ergreifen, um der Marktkonsolidierung zu begegnen (bei 64 Prozent der M&A-Prozesse stammen Käufer und Verkäufer aus dem Bereich der „Traditional technologies“:

- Zunächst gilt hier „Size Matters“. Systemintegratoren haben in diesem Umfeld Vorteile und können sich aufgrund ihrer Marktmacht größere Volumina sichern. Der Zukauf von Wettbewerbern, die durch ihr Produktangebot die Lücke zwischen Komponenten- und Systemlieferant schließen können, kann hier ein probates Mittel sein.

- Eine absolute Kostenführerschaft ist hier wesentliche Voraussetzung für die Realisierung von Ertragseffekten auf Grund von Größenvorteilen. Die Trennung von verlustbringenden Business Units, die Verlagerung in Best Cost Countries sowie die rigorose Umsetzung von Kostenprogrammen sind hier Imperative.

- Innovationsführer, die neben dem Volumen- auch das hochmargige Premiumsegment der OEM bedienen, können der Marktkonsolidierung entgehen. Diese Zulieferer sind für die OEM von höchster strategischer Relevanz.

4. Technologies related to ICE – „Harvest oder Exit?“:

Eine insgesamt rückläufige Nachfrage, die Verlagerung der Märkte in Schwellenländer sowie zunehmender Preisdruck stellen die Zulieferer bei der Fixkostendeckung vor große Herausforderungen. Die hiervon betroffenen Zulieferer haben den anspruchsvollsten Transformationsmarathon vor sich. „Last Man Standing“-Strategien erfordern eine starke strategische Positionierung sowie eine solide Bilanz. Somit scheiden sie für viele Unternehmen aus. Ein frühzeitiger, strukturierter Exit („Managed Exit“) aus Geschäftsfeldern, oftmals durch ein Divestment, ist für diese Automobilzulieferer häufig die einzige Lösung. In den letzten drei Jahren konnten für Zulieferer mit starker Abhängigkeit vom Verbrennungsmotor noch stabile EBIT-Multiples erzielt werden. Der M&A-Markt gerät jedoch zusehends unter Druck. Insofern gilt es nun das richtige „Window of Opportunity“ für ein Divestment zu finden.

Wird eine „Last Man Standing“-Strategie verfolgt, müssen diese Zulieferer in der Regel die folgenden Voraussetzungen mitbringen:

- Sie müssen ein klares Bekenntnis zur Verbrenner-Technologie gegenüber den OEM abgeben und sich damit als zuverlässiger Langzeitlieferant positionieren.

- Sie müssen wettbewerbsfähig sein, um die erwartete Marktkonsolidierung in den kommenden Jahren selbst vorantreiben zu können.

- Sie müssen die Vertriebs- und F&E-Strategie anpassen, um Produktionsvolumina zu übernehmen, die Wettbewerber nicht mehr bedienen wollen, z. B. durch stärkere Konzentration

auf das bestehende Geschäft anderer Anbieter. - Sie müssen die Umsatz- und Kostenstruktur neu bewerten. Geringere Stückzahlen erfordern ein noch strengeres Kostenmanagement, ermöglichen aber auch Neuverhandlungen mit den OEM, die zukünftig tendenziell weniger Auswahl an Zulieferern haben und die bei geringen Stückzahlen eventuell Preiszugeständnisse machen.

- Zudem ist ein Footprint in lokalen Märkten, die noch länger auf den Verbrenner bauen hilfreich, um das sukzessive in Europa abschmelzende Geschäftsvolumen zu kompensieren

Fazit – wie kann der Transformationsmarathon gewonnen werden?

Die Herausforderungen der Automobilzuliefererindustrie sind groß. Die Innovationskraft der deutschen Automobilzulieferer ist jedoch unverändert hoch. Im Vergleich zum internationalen Wettbewerb, verfügen die deutschen Zulieferer beispielsweise über überdurchschnittliche Innovationsbudgets. Zudem sehen wir in unserem Beratungsalltag eine grundsätzlich hohe Bereitschaft zur Transformation: Zulieferer, die

- ihre Kostenstrukturen flexibilisieren,

- ihr Produkt- und Beteiligungsportfolio auf den Prüfstand stellen,

- ihr Innenfinanzierungspotential voll ausschöpfen,

- fortlaufend an ihrer Kostenführerschaft arbeiten und sich

- zudem als Innovationsführer vom Wettbewerb differenzieren,

werden als Gewinner aus dem Transformationsmarathon hervorgehen.