Eine fondsakzessorische Ausgestaltung von Zusagen in der betrieblichen Altersversorgung (bAV) entspricht dem Zeitgeist – denn sie ist risikominimiert, chancenorientiert, transparent und damit attraktiv für den Arbeitgeber und den Arbeitnehmer.

Soziale Verantwortung und Fürsorgepflicht gegenüber den Mitarbeitern – das sind für viele Arbeitgeber gewichtige Argumente bei der Entscheidung für eine betriebliche Altersversorgung. Und natürlich ist die bAV heute auch ein „Asset“ in der Personalpolitik: Viele Bewerber achten aus gutem Grund darauf, ob ihr künftiger Arbeitgeber ihnen einen attraktiven Arbeitsplatz inklusive zeitgemäßer Vorsorgeleistungen bietet. Der Arbeitgeber hat somit bessere Chancen, qualifizierte Fachkräfte im teilweise umkämpften Arbeitsmarkt zu gewinnen.

Doch was macht heute eine zeitgemäße, „moderne“ bAV aus? Sie muss erstens zukunftsfähig und bedarfsgerecht sein und zweitens den Zielen und Bedürfnissen der Arbeitnehmer wie auch der Arbeitgeber entsprechen. Bei diesen beiden „Vertragspartnern“ haben sich in den vergangenen Jahren die Präferenzen stark verändert. Während bei den Arbeitgebern derzeit De-Risking, also Strategien zur Risikominimierung, in der Plangestaltung und der Umsetzung im Fokus stehen, gewinnt bei den Arbeitnehmern umgekehrt der Renditeaspekt zunehmend an Bedeutung – zulasten des Sicherheitsaspekts. Sie werden mutiger und schließen den Verzicht auf umfassende Garantien nicht mehr kategorisch aus. Bester Beweis dafür sind die bei neuen bAV-Modellen gewählten Formen der Zusage.

Die bAV kennt vier Zusagearten

Doch keine bunte Praxis ohne graue Theorie, und die erfordert einen Blick auf die arbeitsrechtlichen Zusageformen in der bAV. Hier werden vier wesentliche Zusagearten unterschieden: die Leistungszusage, die beitragsorientierte Leistungszusage (BOLZ), die Beitragszusage mit Mindestleistung (BZML) sowie seit 2018 die reine Beitragszusage (rBZ), die aus dem Betriebsrentenstärkungsgesetz hervorging.

Bei der Leistungszusage wird ein vom Arbeitgeber zugesagter Leistungsumfang festgelegt, den er auch seinen Mitarbeitern garantieren muss – das volle Risiko liegt also beim Unternehmen. Anders sieht es bei der reinen Beitragszusage aus: Hier legen die Sozialpartner – also Arbeitgeberverbände und Gewerkschaften – tarifvertraglich fest, dass der Arbeitgeber dem Arbeitnehmer zusagt, Beiträge an eine externe Versorgungseinrichtung zu zahlen. Für die Höhe der aus diesen Beitragszahlungen entstehenden Betriebsrente haftet der Arbeitgeber hingegen nicht. Die reine Beitragszusage soll auch kleinere und mittlere Unternehmen dazu bewegen, eine bAV für ihre Beschäftigten anzubieten – dass sie keinerlei Garantie geben müssen, soll ihnen diesen Schritt leichter machen. Bis heute ist zwar noch keine rBZ umgesetzt, doch liegen der BaFin zumindest zwei Sozialpartnermodelle zur Genehmigung vor.

Die Gestaltung einer beitragsorientierten Zusage scheint derzeit (noch) attraktiver zu sein – also die bAV in Form einer BOLZ oder BZML. Einhergehend mit dem Trend zu einer renditeorientierten Anlage richten sich die Zusagen zunehmend an der Entwicklung des Kapitalmarktes aus. In der Praxis wird zum Beispiel die Entwicklung der Ansprüche direkt an die Entwicklung eines korrespondierenden Publikumsfonds angelehnt. Die Summe der geleisteten Beiträge inklusive der Wertwicklung bildet das Versorgungsvermögen, und das entspricht exakt dem Wert des Anteils am hinterlegten Publikumsfonds. Diese fondsakzessorische Form der Zusage entspricht insbesondere dem Bestreben des Arbeitgebers. Risiken auszulagern.

Um den spezifischen Zielen eines Unternehmens gerecht zu werden, muss hierbei immer die aktuelle Situation an den Kapitalmärkten im Versorgungsmodell berücksichtigt werden. Bei der Gestaltung der bAV sollte das Unternehmen also beispielsweise Bilanzeffekte und Cash-Flow-Planung im Blick haben. Außerdem sollte evaluiert werden, wie ausgeprägt das Sicherheitsbedürfnis der Mitarbeiterinnen und Mitarbeiter ist, wie groß deren finanzielles Allgemeinwissen ist oder ob eine Affinität für komplexe Regelungen besteht. Zudem sind Entscheidungen über die Art der Kapitalanlage, die Beitragsgestaltung und die Auszahlungsoptionen zu treffen. Möglicherweise empfiehlt es sich, für unterschiedliche Arbeitnehmergruppen unterschiedliche Ausgestaltungen vorzunehmen.

Charakteristisch für fondsakzessorische Zusagen ist, dass Zinsen gar nicht oder nur teilweise garantiert werden, da ja die individuelle Entwicklung der Beiträge bzw. die Entwicklung des aus den Beiträgen resultierenden Versorgungsguthabens abhängig ist von der Entwicklung eines oder mehrerer bestimmter Kapitalmarktindizes oder -fonds (z. B. Publikumsfonds). Die Wertentwicklung der Beiträge wird den Mitarbeitern spätestens im Versorgungsfall gutgeschrieben.

Eine typische Ausprägung einer kapitalmarktabhängigen bzw. fondsakzessorischen Direktzusage wäre eine Zusage, bei der die vom Arbeitgeber gewährten Versorgungsbeiträge der Höhe nach garantiert werden – das wäre also eine Beitragsgarantie. Die weitere Wertentwicklung hängt jedoch von der Entwicklung der Kapitalmarktprodukte wie Aktienfonds, Staatsanleihen oder Mischformen ab. Mit dieser Form der Direktzusage wird dem Mitarbeiter garantiert, im Versorgungsfall Leistungen beanspruchen zu können, die sich aus der Summe der bis dahin bereitgestellten Beiträge ergeben. Auch besteht die Aussicht, dass sich dieses Versorgungsguthaben abhängig von der Performance des Referenzindex positiv entwickelt und der Mitarbeiter diese Rendite zusätzlich beanspruchen kann. Gleichzeitig trägt er aber auch das gesamte Risiko. Die Festschreibung einer etwaigen Performance erfolgt erst im Versorgungsfall. Der Arbeitgeber garantiert lediglich, dass die Summe der gewährten Beiträge keinesfalls unterschritten wird.

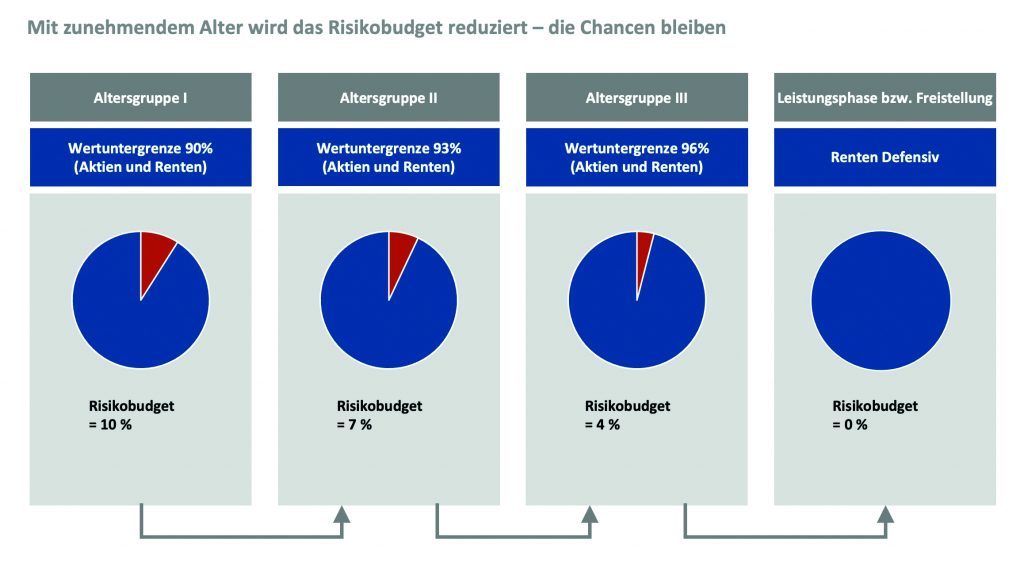

Zur Risikoreduzierung für den Arbeitnehmer lässt sich eine fondsakzessorische Direktzusage mit einem sogenannten Lebenszyklusmodell (Life-Cycle-Modell) verbinden. Dabei sind die Investitionen der zur Verfügung stehenden Beiträge abhängig vom Alter des jeweiligen Mitarbeiters. In jüngeren Jahren wird also risikoreicher investiert als im rentennahen Alter. Vor der Rente wird beispielsweise in (vermeintlich) sicherere Werte wie Staatsanleihen investiert, wohingegen in jungen Jahren Aktien den Löwenanteil der Investition ausmachen. Am Markt findet man auch zunehmend Modelle, die auf Basis von abnehmenden Risikobudgets agieren. Damit verbunden ist eben nicht die Festlegung einer Asset-Klasse als risikoreich. Vielmehr ist immer die aktuelle Bewertung am Kapitalmarkt ausschlaggebend für die Beurteilung des Risikos einer Asset-Klasse im Kontext des gegebenen Risikobudgets.

Beiden Ausprägungen des Life-Cycle-Moells ist gemein, dass ein regelmäßig durchzuführendes „Rebalancing“ erfolgen muss: Die investierten Beträge werden entsprechend umgeschichtet und „altersgerecht“ reinvestiert.

Ziel dieses Vorgehens ist der Aufbau eines betriebsinternen Pensions- oder Versorgungsvermögens. In der Regel werden die Beiträge in ein separiertes Zweckvermögen eingebracht und über ein Sicherungsinstrument, etwa eine treuhänderische Vereinbarung (Contractual Trust Agreement – CTA), gegen eine mögliche Insolvenz des Unternehmens geschützt und am Kapitalmarkt extern angelegt. Die Beiträge werden nach zuvor festgelegten Anlagerichtlinien entsprechend einer für die Zusage definierten Anlagestrategie investiert. Im Versorgungsfall werden die erforderlichen Mittel dem Treuhandvermögen entnommen. Die individuelle Vermögensentwicklung für den Berechtigten ergibt sich aus dem Saldo der geleisteten Versorgungsbeiträge und bzw. Wertzuwächsen (Performance) im zugrundeliegenden Fonds.

Wenn die Zusage nur eine verminderteGarantie bzw. Werterhaltungsgarantie beinhaltet, lassen sich Beiträge flexibler und mit höheren Renditechancen anlegen, was insbesondere für jüngere Arbeitnehmer interessant sein kann. Das Risikomanagement spielt daher bei der Kapitalanlage eine zentrale Rolle. Das trifft natürlich vor allem auf die reine Beitragszusage zu, da hier eine Garantieleistung gesetzlich nicht vorgesehen ist.

Reine Beitragszusage via Sozialpartnermodell

Das Sozialpartnermodell schafft die Möglichkeit, auf tariflicher Grundlage mit der reinen Beitragszusage neue Wege in der betrieblichen Altersversorgung zu gehen. Der Wegfall von Garantien enthaftet den Arbeitgeber und stellt dem Versorgungsberechtigten höhere Versorgungsleistungen im Alter in Aussicht. Entgegen den bisher etablierten Modellen der bAV mit hoher Planungssicherheit haften hier weder der Arbeitgeber noch die Versorgungseinrichtung (Direktversicherung, Pensionskasse oder Pensionsfonds) für die Erfüllung bestimmter Leistungen – der Arbeitnehmer trägt sämtliche Anlagerisiken. Arbeitnehmervertreter sehen das skeptisch: Sie kritisieren das Sozialpartnermodell gerade wegen der fehlenden Garantien.

Dieser Wegfall der absoluten Planungs- und Versorgungssicherheit mag auf den ersten Blick dem ausgeprägten Sicherheitsdenken der Deutschen widersprechen. Zu bedenken ist aber stets: Garantien gehen zulasten der Rendite. Auch ist es in Zeiten sehr niedriger Zinsen für Unternehmen nahezu unmöglich, Leistungen zu garantieren, ohne finanzielle Risiken einzugehen. Die größte Herausforderung besteht darin, Vertrauen in garantiefreie Modelle und die entsprechenden Kapitalanlagestrategien zu schaffen und den Arbeitgeber- und Arbeitnehmervertretern zusätzlich deren Angst vor möglichen Rentenkürzungen zu nehmen.

Zur Risikoreduzierung lässt sich eine fondsakzessorische Direktzusage mit einem Life Für alle Angaben auf dieser Seite gelten die Risikohinweise auf den letzten Seiten. -Cycle-Modell verbinden. (Grafik: Metzler Pension Management)

Der Pensionsfonds als optimales Vehikel zur Umsetzung eines Sozialpartnermodells

Eine Lösung für die effiziente und erfolgreiche Umsetzung des Sozialpartnermodells besteht

idealerweise in der Kombination aus digitalen Services, umfassenden Mitarbeiterinformationen und marktfähigen Vehikeln in der Kapitalunterlegung. Nur ein transparentes und stringentes Vehikel kann den Belangen sämtlicher Beteiligter auch aus arbeits- und aufsichtsrechtlicher Sicht gerecht werden. Kostentransparenz und differenzierte Risikomanagementstrategien sind die Schlüsselelement eines überzeugenden Modells. Der Pensionsfonds bietet sich als optimaler Versorgungsträger aufgrund der Flexibilität in der Kapitalanlage für ein Sozialpartnermodell und die reine Beitragszusage an.

Dahinter steht die feste Überzeugung, dass das Sozialpartnermodell mit sinnvollen

Kooperationen und ganzheitlichen, langfristig tragfähigen Lösungsansätzen das schaffen kann, wofür es konzipiert wurde: Chancen für den Arbeitnehmer zu erweitern, Arbeitgeber zu entlasten und die bAV-Landschaft in Deutschland zu stärken. Bestehende bAV-Modelle werden entgegen einiger Stimmen nicht gefährdet. Vielmehr ist das Sozialpartnermodell eine sinnvolle Ergänzung, sofern Renditechancen mit einem effizienten Risikomanagement kombiniert werden und das Modell kostengünstig umgesetzt wird.

Der Autor: Christian Remke ist Sprecher der Geschäftsführung der Metzler Pension Management GmbH, zudem gehört er der Bereichsleitung des Metzler Asset Managements an. Herr Remke ist außerdem Mitglied des Vorstands folgender Gesellschaften: Seit 2021 der Metzler Sozialpartner Pensionsfonds AG, seit 2014 der Metzler Pensionsfonds AG und im Rahmen der überbetrieblichen Treuhandtätigkeit seit 2002 des Metzler Trust e.V. und seit 2011 des Metzler Treuhand e.V.

Der Autor: Christian Remke ist Sprecher der Geschäftsführung der Metzler Pension Management GmbH, zudem gehört er der Bereichsleitung des Metzler Asset Managements an. Herr Remke ist außerdem Mitglied des Vorstands folgender Gesellschaften: Seit 2021 der Metzler Sozialpartner Pensionsfonds AG, seit 2014 der Metzler Pensionsfonds AG und im Rahmen der überbetrieblichen Treuhandtätigkeit seit 2002 des Metzler Trust e.V. und seit 2011 des Metzler Treuhand e.V.