Nachhaltigkeit ist eines der zentralen Themen – nicht nur in der Politik, sondern auch in der betrieblichen Altersvorsorge. Die Zeiten, in denen allein Rendite-Risiko-Aspekte im Fokus der Anlageverantwortlichen standen, sind klar vorbei. Der steigende Druck von Regulatoren und Begünstigten sowie die Einsicht, dass es kein „Weiter so“ in der Kapitalanlage geben kann, ziehen neue Ansprüche an Asset Manager nach sich. ESG-Ratings sowie eine aktive Engagement- und Abstimmungspolitik sind dabei unverzichtbar.

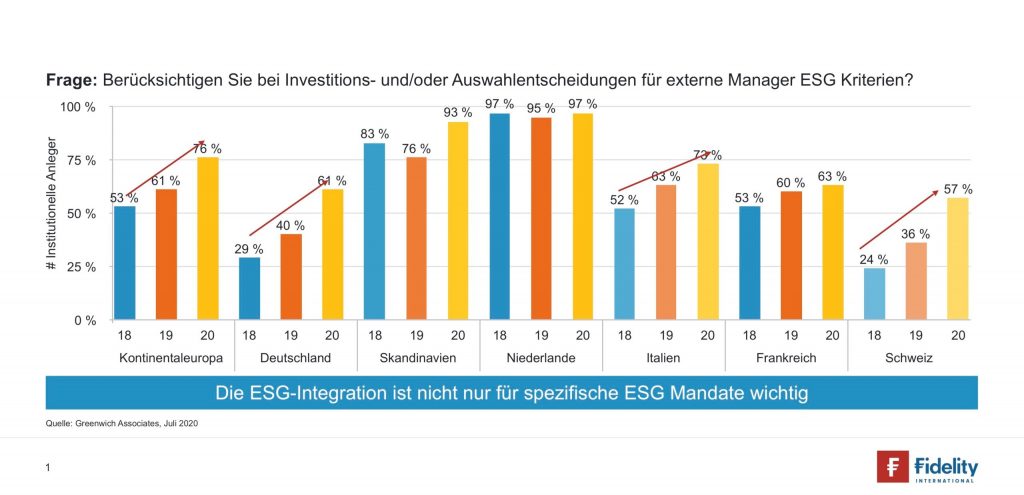

Paradigmenwechsel: ESG wird vom „nice to have“ zum „must have“ – Veränderung von 2018 zu 2020. (Grafik: Fidelity)

Wenn Verantwortliche der betrieblichen Altersvorsorge (bAV) einen genaueren Blick in ihr Depot werfen, können sie mit einigen kritischen Fragen konfrontiert werden: Ist die Anlagestrategie auf die Energiewende ausgerichtet? Wird man den wachsenden Anforderungen von Regulatoren und Begünstigten gerecht? All das zeigt: An Environment, Social und Governance (ESG) kommt heute kein professioneller Investor vorbei.

Schub kommt dabei auch von der EU-Kommission, die mit dem Aktionsplan für ein nachhaltiges Finanzsystem den Pfad für Investoren vorzeichnet. Ziel ist es, die Kapitalflüsse auf den Umbau einer nachhaltigen Wirtschaft auszurichten, Nachhaltigkeit stärker in das Risikomanagement zu integrieren und die Transparenz nachhaltiger Finanzprodukte zu fördern. Eine weit über bestehende grüne Definitionen hinausgehende Taxonomie wie die EU-Offenlegungsverordnung (SFDR) sind nur zwei Beispiele, dass es der EU mit der Nachhaltigkeit ernst ist. So regelt die SFDR, wie Finanzmarktteilnehmer, darunter auch Einrichtungen der bAV, über nachhaltige Investments und ESG-Risiken informieren müssen.

Parallel dazu werden auch die Begünstigten der bAV anspruchsvoller. So hat eine repräsentative Umfrage von Fidelity International ergeben, dass 42 Prozent der 18- bis 34-Jährigen ihr Geld nachhaltiger anlegen wollen. Und über alle Altersgruppen hinweg plant jeder dritte Deutsche, ökologische Aspekte in seinem Spar- und Anlageverhalten stärker zu berücksichtigen.

All dies spiegelt sich schon heute in institutionellen Depots wider. Hatte 2018 nur gut die Hälfte (53 Prozent) der institutionellen Anleger in Kontinentaleuropa ESG-Kriterien für Investitions- oder Auswahlentscheidungen bei externen Mandaten herangezogen, waren es 2020 schon 76 Prozent, wie eine Auswertung von Greenwich Associates zeigt. In Deutschland hat sich dieser Wert sogar auf 61 Prozent mehr als verdoppelt. Dass hierzulande dennoch Luft nach oben ist, zeigen Skandinavien (93 Prozent) und der Spitzenreiter Niederlande (97 Prozent).

Fidelity International hat den ESG-Fokus bereits vor Jahren geschärft und ESG-Kapazitäten ausgebaut. Die ESG-Strategie basiert dabei auf drei Bausteinen: einem zukunftsgerichteten eigenen ESG-Research, einer aktiven Engagement- und Abstimmungspolitik sowie der Mitarbeit bei Investorenvereinigungen.

Zukunftsgerichtetes eigenes ESG-Research

ESG-Daten sind ein Kernbaustein im nachhaltigen Asset Management. Daher hat sich Fidelity

International entschieden, eigene zukunftsgerichtete ESG-Ratings zu erstellen. Ein Sustainable-Investing-Team von 180 Spezialisten beschäftigt sich über alle Anlageklassen hinweg mit ESG-Aspekten und nimmt Emittenten in punkto Nachhaltigkeit unter die Lupe. Über 16.000 Treffen jährlich sind hierfür die Basis. Die Erkenntnisse stehen allen Fidelity-Fondsmanagern zur Verfügung und werden mit einer fundamentalen Finanzanalyse kombiniert.

Konsequente Engagement- und Abstimmungspolitik

Fidelity International begleitet Unternehmen bei ihrem ESG-Transformationsprozess – im direkten Kontakt zum Management und als aktiver Aktionär auf Hauptversammlungen. Im Einzelnen gibt es mindestens zweimal jährlich formelle Treffen mit Unternehmen, in die Fidelity International investiert. Die Erwartungen an die Unternehmen werden klar formuliert und umfassen Themen wie den Klimawandel, Biodiversität, Umweltschutz, Menschenrechte, Diversity und die Managervergütung. Fidelity International arbeitet dabei nach dem Grundsatz „Engagement statt Ausschluss”.

Ein konstruktiver Dialog erlaubt es, die ESG-Praktiken von Unternehmen besser zu verstehen und fundierte Anlageentscheidungen zu treffen. Auch wenn die Gespräche mit Unternehmen meist konstruktiv verlaufen, gibt es Fälle, in denen sich die Verantwortlichen bei heiklen Themen dem Dialog entziehen. Daher ist es wichtig, mit Hauptversammlungen ein weiteres Forum zu haben, um das Management mit Fragen konfrontieren zu können.

Mitarbeit bei Investorenvereinigungen

Last but not least beteiligt sich Fidelity International im Rahmen von mehr als vierzig nationalen und internationalen Gruppierungen. Dazu zählen unter anderem die UN Principles for Responsible Investment (PRI), das CDP, Climate Action 100+, die Net-Zero Asset Managers Initiative.

ESG ist aus der bAV nicht mehr wegzudenken: weil langfristige Investoren die Weichen für eine nachhaltige Zukunft stellen können, wegen strengerer Regularien und aufgrund des wachsenden ESG-Bewusstseins der Begünstigten. Gerade im Wettbewerb um die besten Talente ist eine verantwortungsvolle Anlagepolitik in der bAV ein immer wichtigeres Argument – gerade für die jüngere Generation, für die Umwelt- und Klimafragen hohe Priorität haben.

Der Autor: Christof Quiring leitet seit 2006 den Bereich „Workplace Investing“ bei Fidelity International. Fidelity International bietet seinen mehr als 2,5 Millionen Kunden weltweit Anlagelösungen und -dienstleistungen sowie Fachwissen zur Altersvorsorge an. Als inhabergeführtes Unternehmen mit einer 50-jährigen Geschichte denkt Fidelity in Generationen und investiert langfristig. Fidelity International verwaltet ein Vermögen von 664,1 Milliarden Euro (Stand: 30. Juni 2021).

Der Autor: Christof Quiring leitet seit 2006 den Bereich „Workplace Investing“ bei Fidelity International. Fidelity International bietet seinen mehr als 2,5 Millionen Kunden weltweit Anlagelösungen und -dienstleistungen sowie Fachwissen zur Altersvorsorge an. Als inhabergeführtes Unternehmen mit einer 50-jährigen Geschichte denkt Fidelity in Generationen und investiert langfristig. Fidelity International verwaltet ein Vermögen von 664,1 Milliarden Euro (Stand: 30. Juni 2021).